Comparateur d'affacturage pour les grands comptes

Comparez les solutions d'affacturage des Factors pour les grands comptes et les ETI !

Il peut parfois être difficile de trouver le contrat de factoring le mieux adapté à votre activité. Le comparateur en ligne d'affacturage pour les grands comptes facilite cette tâche en fournissant une vue d'ensemble des caractéristiques des produits disponibles sur le marché. Il vous aide à trier les offres afin que vous puissiez rapidement obtenir un contrat adapté à vos besoins, et cela gratuitement. Si vous avez déjà un contrat en place, c'est le moment idéal pour comparer les tarifs avec ceux proposés par votre factor actuel pour votre grand compte.

Rappelez-vous, l'affacturage offre plusieurs avantages, tels que le financement des factures clients, une assurance-crédit pour protéger votre entreprise contre l'insolvabilité des débiteurs, ainsi que la gestion du poste clients.

Si vous souhaitez en savoir plus pour comparer et trouver la solution d'affacturage la mieux adaptée à votre grand entreprise, contactez-nous au 01 84 21 85 40.

Nous pouvons vous aider en réalisant une analyse complète de votre situation et de vos risques afin de choisir ensemble la solution de financement la plus appropriée à votre société.

Notre offre d'affacturage pour les grands comptes

Les meilleures solutions du marché

Notre comparateur vous permet de sélectionner les meilleurs produits d'affacturage du marché pour les grands comptes.

Réactivité

Nos experts vous répondent rapidement afin d'obtenir une offre personnalisée pour financer sous 24h00 le paiement de vos ventes à crédit.

Proximité

Nos liens privilégiés avec les factors nous permettent de vous proposer les meilleurs tarifs avec le plus grand large choix du marché

Pourquoi utiliser l'affacturage pour les grands comptes ?

Dans le contexte actuel, le financement est devenu l'un des plus grands défis financiers pour les grandes entreprises. Non seulement cela affecte leur trésorerie, mais cela a également un impact sur les fournisseurs et les PME, qui sont responsables d'une grande partie des activités d'approvisionnement, de sourcing et d'achat au sein des organisations.

En parallèle la technique consistant à utiliser les outils de l'affacturage pour décomptabiliser le poste clients du bilan et ainsi le réduire présente de nombreux avantages. C'est aujourd'hui pour les grands comptes l'un des éléments majeurs de la croissance du Factoring en France. Cependant, il s'agit d'une procédure minutieuse qui nécessite une expertise approfondie des factors et des commissaires aux comptes, qui sont les seuls garants de la validité d'une telle opération.

Alors, comment les grandes entreprises peuvent-elles résoudre cette problématique constante du financement de nos jours ? La solution pourrait se trouver dans l'affacturage, c'est une alternative puissante qui existe depuis plusieurs années dans des secteurs tels que le commerce de grande distribution, la construction et l'industrie manufacturière. Toutefois, il prend aujourd'hui une importance accrue en raison des problèmes de trésorerie causés par les crises successives dans le monde des affaires.

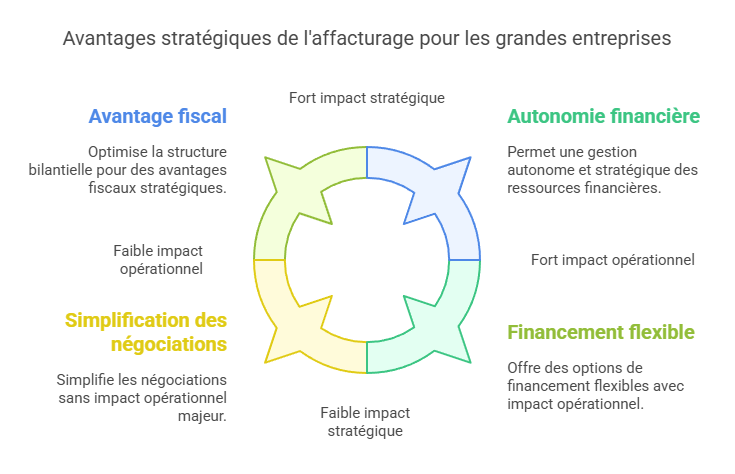

En plus de générer des liquidités immédiates, quels sont les autres avantages de ce mécanisme financier pour les grandes entreprises ? Nous en avons relevé six prédominants :

Pour les grands comptes français, l'affacturage remplace le modèle traditionnel des prêts bancaires ou Dailly . Il devient un outil de soutien aux difficultés économiques des entrepreneurs et aux problèmes liés au manque de liquidités.

Rappelons que la rédaction d'un contrat d'affacturage déconsolidant est un processus sur mesure. Il n'existe pas de modèle standard, seulement quelques "grands principes" généraux. Les règles de fonctionnement sont soigneusement définies en collaboration entre l'entreprise, le factor et le commissaire aux comptes. Cela permet de personnaliser le contrat en fonction du profil de l'entreprise, de son activité et de son poste clients, tout en tenant compte des enjeux et des responsabilités de chaque partie impliquée.

Il peut parfois être difficile de trouver le meilleur contrat de factoring pour votre grande entreprise. C'est là qu'intervient le comparateur d'affacturage en ligne, qui présente toutes les caractéristiques des produits disponibles sur le marché. Il vous aide à trier les offres afin de trouver rapidement et gratuitement un contrat adapté à vos besoins.

Les profils visés sont généralement des entreprises en pleine croissance qui ont une orientation internationale. L'affacturage leur offre une source de financement flexible et stable, même en périodes économiques agitées. Il va permettre de centraliser et piloter votre trésorerie pour votre groupe en France et en Europe et de bénéficier d’un service financier décentralisé pour vos filiales européennes.

De plus, l'affacturage est actuellement la solution de financement la plus abordable pour les grandes sociétés. En parallèle, l'assurance-crédit protège les entreprises contre les risques de défaillance de leurs clients et les impayés potentiels.

Pourquoi comparer l'affacturage pour les grands comptes ?

Les très grandes entreprises peuvent avoir elles aussi recours au factoring pour plusieurs raisons. D'où l'importance de comparer les offres. En effet, les multinationales peuvent bénéficier des avantages de l'affacturage, tels que le financement anticipé des créances, l'administration des comptes clients, la réduction du risque d'impayés et la flexibilité financière. L'affacturage peut les aider à optimiser leur gestion de trésorerie, à améliorer leur flux de liquidités et à réduire leur dépendance aux délais de paiement de leurs clients.

Pour les multinationales, l'affacturage peut être utilisé à la fois pour les transactions nationales et internationales. En outre, l'affacturage export permet de financer les factures émises dans le cadre des opérations commerciales internationales, facilitant ainsi le développement des activités à l'étranger.

Il convient de noter que les multinationales ont généralement des besoins plus complexes et spécifiques en matière de financement et de gestion des créances. Par conséquent, elles peuvent négocier des solutions d'affacturage sur mesure avec des factors spécialisés dans les grandes entreprises et des transactions internationales. Pour cela, vous pouvez utiliser notre comparateur d'affacturage où l'ensemble des offres des factors pour les grands comptes sont regroupées.

Les formules d'affacturage pour les grands comptes

Pour les grandes entreprises, les Factors offrent différentes solutions d'affacturage avec des taux de gestion et de financement très bas grâce notamment au montant important du chiffre d'affaires affacturé.

Voici les formules idéales présentes dans notre comparateur d'affacturage pour les grands comptes ayant un CA supérieur à 100 M€.

Le full factoring

Dans le cas du Full Factoring, on distingue l'étendue des prestations que la société d'affacturage prend en charge dans le cadre de son contrat. Parmi ces services, on trouve :

Si l'affactureur est chargé de ces tâches, on parle d'affacturage Full Factoring. Si, en revanche, elles restent à la charge de l'entreprise qui vend les factures, il s'agit d'un affacturage non géré. En raison de l'étendue des prestations offertes par le Full Factoring, il s'agit du type d'affacturage préféré de beaucoup d'entreprise.

L'avantage de ce dispositif réside évidemment dans le fait que le fournisseur peut se décharger de toutes les tâches liées aux créances. Les ressources disponibles peuvent alors être utilisées à d'autres fins. Cependant, il reste plus cher en raison des prestations supplémentaires.

Comme beaucoup de grands comptes préfèrent conserver la gestion en interne, il n'est pas fréquemment utilisé dans les sociétés importantes.

Affacturage géré ou à maturité

Dans le cas de l'affacturage géré, également connu sous le nom Maturity factoring, la société transfère uniquement les tâches de gestion des créances à l'affactureur. Il ne reçoit pas de paiement immédiat du montant de la facture. Cette formule est particulièrement adaptée aux grands comptes qui n'ont pas besoin de liquidités, mais qui souhaite sous-traiter l'administration du poste clients tout en bénéficiant d'une assurance sur le règlement des factures. De plus avec cette formule, les coûts de gestion sont réduits.

Affacturage inversé

Dans le cas du reverse factoring, comme son nom l'indique, le financement est inversé. Il ne s'agit pas ici de préfinancer les créances d'une grande entreprise, mais de financer les dettes d'un client envers un fournisseur. C'est pourquoi le reverse factoring est également appelé financement des fournisseurs ou des achats.

Dans cette forme d'affacturage, un contrat est conclu entre les trois parties, à savoir le fournisseur, l'affacturé et le factor. Les dettes envers l'approvisionneur sont ensuite réglées par l'affactureur et l'acheteur rembourse, à la fin de la période de paiement, le montant de la facture ainsi que les intérêts et les frais.

Pour le grand compte qui recourt à l'affacturage inversé, l'avantage est que les fournisseurs sont payés rapidement et restent donc stables. Les approvisionnements deviennent donc plus fluides afin que les livraisons de marchandises soient assurées à l'avenir. Dans cette forme d'affacturation, c'est généralement le factor qui profite de l'escompte.

La relation commerciale entre le fournisseur et le client est également améliorée, de sorte que l'approvisionneur peut éventuellement proposer de meilleurs prix à l'avenir ou faire des concessions à son partenaire commercial d'une autre manière. Comme dans le cas de l'affacturage "classique", il rend l'affacturé plus indépendant vis-à-vis des banques, étant donné qu'un prêt éventuel est accordé à l'entreprise.

La différence du reverse factoring par rapport aux autres formes est que le risque de la société d'affacturage et donc le montant des frais dépend uniquement de la solvabilité du grand compte. Le niveau financier du fournisseur ne joue aucun rôle dans ce cas.

Le reverse factoring offre donc une situation gagnant-gagnant pour les clients et leurs fournisseurs. L'acheteur peut épuiser le délai de paiement et dispose ainsi d'une plus grande marge de manœuvre pour des dépenses plus urgentes. Le fournisseur, quant à lui, est satisfait du paiement rapide et dispose également de plus de liquidités.

Ce type de contrat est très apprécié des grands comptes pour les avantages suivants :

Affacturage déconsolidant

L'affacturage déconsolidant est une technique financière qui à pour but de sortir de l’actif la totalité ou une partie du "poste clients" de la société pour améliorer la présentation des états financiers. Pour cela, les grandes entreprises cèdent leurs factures clients à un factor.

Une fois les créances cédées, l'affactureur avance au fournisseur un pourcentage du montant total des facturations. Cette somme est généralement comprise entre 70 % et 95 %, mais peut varier en fonction des conditions négociées. La grande entreprise reçoit donc un financement immédiat basé sur la valeur des créances cédées.

Le factor assume la responsabilité de la gestion des factures cédées, y compris la facturation, le suivi des paiements et le recouvrement des impayés. L'affactureur peut également fournir des services supplémentaires tels que l'assurance-crédit pour protéger le fournisseur contre le risque de non-paiement.

Une fois que les clients paient les factures cédées, le factor encaisse les montants dus. Il retient une commission pour ses services et remet à l'affacturé le solde restant, appelé le paiement final. Le montant de la réserve peut être remis au fournisseur à ce stade, déduction faite des frais et commissions.

Ce dispositif offre plusieurs avantages aux grandes entreprises :

Affacturage paneuropéen

Un contrat d'affacturage paneuropéen est un accord conclu entre une entreprise et un factor, qui offre des services de factoring à l'échelle paneuropéenne. Il permet à une entreprise d'accéder à des solutions de financement et de gestion des créances dans plusieurs pays européens, facilitant ainsi son expansion commerciale à l'échelle du continent. L'affacturage Paneuropéen est un contrat multisite qui offre la possibilité d'harmoniser les pratiques de mobilisation du poste clients dans tous les pays concernés.

Dans le cadre d'un contrat d'affacturage paneuropéen, l'entreprise va céder ses créances commerciales à l'affactureur, qui lui avance une partie du montant des factures émises. Le factor est responsable de la gestion des comptes clients, de la collecte des paiements et du risque d'impayés.

Voici quelques caractéristiques clés d'un contrat d'affacturage paneuropéen :

Comme nous venons de le voir, un contrat de factoring paneuropéen c'est l'assurance de bénéficier de services d'affacturage dans plusieurs pays européens, offrant ainsi une solution de financement et de gestion des créances centralisée et adaptée à son expansion commerciale à l'échelle du continent.