Définition du factoring

Définition du factoring

Le factoring est la version anglaise de l'affacturage. C'est une solution qui permet de financer la trésorerie des entreprises en bénéficiant d'un paiement anticipé de leurs factures avant la date de l'échéance.

Pour cela, les facturations sont transférées à une société d'affacturage (appelé Factor ou Affactureur) qui est en charge, dans le cadre d'un contrat de factoring, de gérer le poste clients de la société. La compagnie s'occupe de l'ensemble des opérations de relance et de recouvrement des créances.

L'intérêt principal de l'affacturage est de pouvoir bénéficier d'une source de financements venant se substituer ou compléter les crédits bancaires classiques.

Le factoring offre 3 services complémentaires : le financement des créances, la gestion du poste clients (administration des comptes acheteurs, relance, recouvrement amiable et contentieux des factures si nécessaire) et la garantie contre les impayés.

Pourquoi utiliser le factoring ?

Dans un monde où la fluidité financière est cruciale pour la survie et la croissance des entreprises, la vente à crédit apparaît comme une opportunité séduisante mais risquée. Alors que cette pratique peut ouvrir la porte à de nouveaux marchés et stimuler les ventes, elle peut également engendrer des problèmes de trésorerie en retardant les paiements. Face à ce dilemme, le factoring pour financer les factures émerge comme une solution agile pour maintenir la santé financière de votre entreprise.

En effet, l'environnement commercial actuel se prête à la vente à crédit, ce qui est excellent pour de nombreuses sociétés. Mais il peut s'agir d'une arme à double tranchant. D'une part, elle permet d'augmenter les transactions et de promouvoir la croissance de l'activité en ajoutant des clients plus importants. Mais elle peut aussi ralentir la réception des paiements.

Alors pourquoi utiliser le factoring ? De nombreuses entreprises assortissent leurs factures de 30 conditions nettes ou plus. Cela signifie que le paiement est dû dans les 30 jours suivant la livraison du service ou du produit. Mais si les sociétés augmentent leurs cycles de remboursement, cela peut entraîner un manque de liquidités pour votre activité.

Au lieu d'attendre 30, 60 ou 90 jours pour être payé ou de payer des tarifs élevés à une banque pour obtenir une avance de fonds, vous devez envisager le factoring, également aussi appelé l'affacturage de créances.

C'est une solution qui permet d'alimenter rapidement la trésorerie de l'entreprise avec un apport en cash immédiat dès l'arrivée des factures. L'affacturation permet de générer des liquidités dans beaucoup de secteur où les sociétés attendent souvent entre 45 et 60 jours ou plus pour être payés de leurs services ou livraisons de leurs marchandises.

Les factors peuvent vous permettre d'être payé dans les heures qui suivent la livraison ou de la fin de la prestation de service afin de garantir la continuité de votre activité. Cela permet à votre TPE ou PME de maximiser ses bénéfices en restant compétitive et en faisant ce que vous faites le mieux. Cette solution suit l'évolution des besoins de l'entreprise, car elle est basée sur le montant des créances.

A qui s'adresse le factoring ?

L'affacturage s'adresse à toutes les entreprises (TPE, PME, ETI, Grand Compte) quels que soient leur taille et leur secteur d'activité, qu'elles soient exportatrices ou pas. Le factoring est aussi adapté aux sociétés en forte croissance, en période d'investissement, ayant une importante saisonnalité ou qui souhaitent simplement externaliser la gestion de leur poste clients et réduire leurs coûts administratifs.

Ce dispositif financier répond aux besoins de structures à différents stades :

Le coût et les principes de tarification de l'affacturage

Le coût intègre la commission d'affacturage et de financement.

Les avantages du factoring

C'est une solution de financement pérenne qui sécurise la gestion financière. Grâce à l'externalisation de l'administration du poste clients, l'entreprise transforme ses charges fixes en variables tout en optimisant sa charge administrative.

Il permet aussi de développer les ventes ou les prestations tout en réduisant les coûts et les risques liés aux délais de recouvrement et aux impayés.

Le factoring présente de nombreux avantages pour les entreprises, notamment en termes de gestion de trésorerie, de réduction des risques et d’optimisation de l’administration financière. Voici les principaux bénéfices :

1. Amélioration de la trésorerie

2. Sécurisation des paiements

3. Gain de temps et réduction des tâches administratives

4. Amélioration des relations clients et fournisseurs

5. Solution évolutive adaptée à la croissance

6. Accès facilité au financement

Ainisi, le factoring est une solution de financement souple et sécurisée, idéale pour les entreprises souhaitant améliorer leur trésorerie, réduire leur risque client et optimiser leur gestion administrative.

Comment fonctionne le factoring ?

Après signature du contrat, l'entreprise informe par courrier ses clients qu'il vient de mettre en place avec affacturage. Ensuite, il transmet ses factures avec la mention de subrogation à ses acheteurs. Cette notation indique le nom et l’adresse de la société de factoring. Ainsi, les débiteurs règlent directement le factor à la date d'échéance.

La société d'affacturage règle par anticipation tout ou partie des créances transférées. Il effectue les opérations de recouvrement auprès des débiteurs et assure le paiement en cas de défaillance.

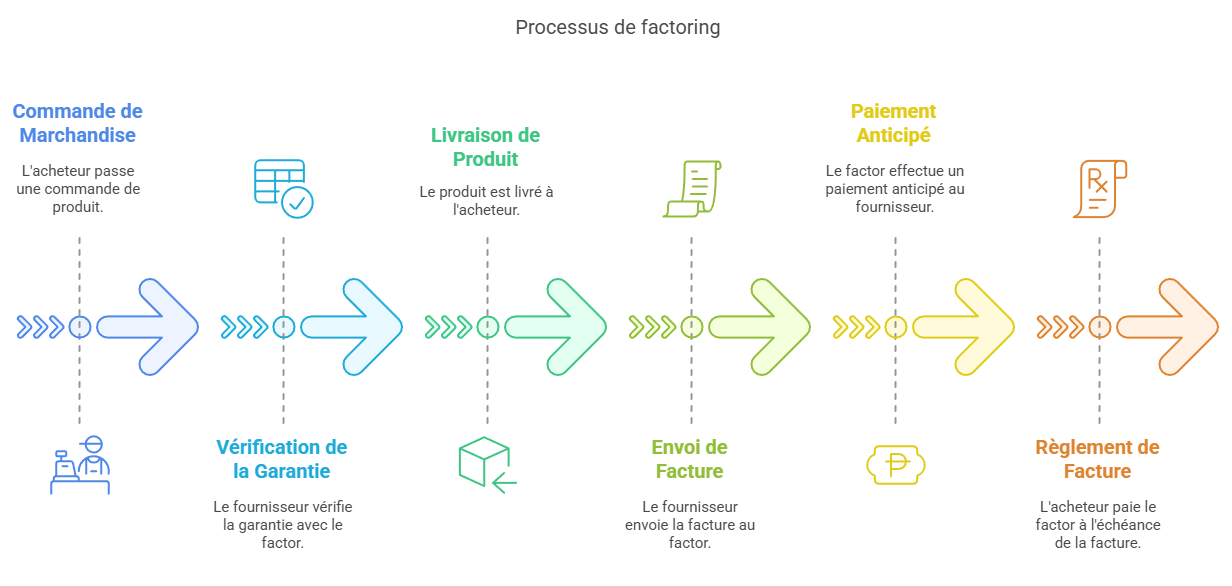

Déroulement du fonctionnement du factoring pour une facture :

- L'acquéreur commande une marchandise.

- Vous interrogez votre Factor pour connaitre le montant de garantie sur votre acheteur. Dans certains cas, il est possible de demander une augmentation de son plafond de financement sur son client.

- Vous effectuez la livraison ou la prestation de service à votre acheteur.

- Vous facturez votre clientèle en leur notifiant qu'ils devront régler leur facturation auprès de la société d'affacturage.

- Vous transmettez vos facturations au Factor.

- En échange de votre créance, Il vous règle par avance jusqu'à 95 % du montant TTC des créances cédées.

- A l'échéance de la facture, l'acquéreur effectue le règlement auprès du factor.

Le factoring avec un contrat d'assurance crédit

Dans un contrat d'affacturage, vous avez déjà une garantie pour vous couvrir contre les factures impayées. Il est possible de la déléguer à un spécialiste comme une compagnie d'assurance-crédit (Allianz-trade, Coface ou Atradius).

Pour cela, vous devez obtenir de votre factor une délégation d’assurance ou en co-assurance avec votre assureur. Vous pouvez le faire sur tout ou partie des comptes clients.

Les avantages de cette solution avec un contrat de factoring sont nombreux :

L’origine de l'affacturage remonte à plus de 4 000 ans, à l’époque des civilisations mésopotamiennes et phéniciennes ! Les marchands utilisaient déjà un système similaire pour financer leurs expéditions commerciales en cédant leurs créances à des tiers en échange d’un paiement anticipé.

Plus tard, au Moyen Âge, les commerçants vénitiens et flamands ont popularisé cette pratique pour faciliter le commerce international. Même Benjamin Franklin, l’un des Pères fondateurs des États-Unis, a eu recours au factoring pour financer l’édition de son célèbre journal The Pennsylvania Gazette au XVIIIe siècle.

Preuve que l'affacturage n’est pas une simple mode, mais une solution financière éprouvée et adaptée aux besoins des entreprises depuis des millénaires !

Les autres formes de factoring

Il existe d'autres formes de contrat d'affacturage adapté à certaines situations et de type d'entreprise.

1. Le reverse factoring

Pour les entreprises qui réalisent un montant de chiffre d'affaires supérieur à 10 M€, il est possible de financer et payer en avance vos fournisseurs grâce au reverse factoring.

Aussi appelé, l'affacturage inversé, ce système de financement permet de faire appel à une société financière qui s'engage à payer les factures de l'établissement commercial aux approvisionneurs à un taux préférentiel.

Il s'agit d'une forme de financement à moindre coût qui accélère les encaissements des comptes clients des fournisseurs. Cette approche présente les avantages suivants pour la structure qui paie ses grossistes :

Voici le déroulement du reverse factoring :

- Le fournisseur envoie sa facture à son client

- La créance est validée par l'acheteur

- Le vendeur choisit les facturations qu'il souhaite financer

- Le factor finance les factures sélectionnées

- Le client règle à la date d'échéance inscrite sur la facturation

Le reverse factoring présente aussi les avantages suivants pour les fournisseurs :

Le factor agissant en tant qu'intermédiaire perçoit des intérêts sur les accords d'affacturage qu'elle conclut avec les fournisseurs de la société cible. Cela peut représenter une excellente source de revenus sur une longue période, c'est pourquoi les banquiers essaient de créer des accords de reverse factoring unique pour verrouiller cette source de revenus.

L'affacturage inversé est généralement proposé aux fournisseurs avec lesquels une entreprise a établi une relation commerciale à long terme. Ce type de factoring est généralement mis en place par les grandes structures qui souhaitent améliorer la situation de trésorerie de leurs fournisseurs. Pour souscrire ce type de contrat, il faut générer une quantité importante de factures clients, c'est pourquoi cette approche n'est pas accessible aux petites entreprises.

La gestion peut se faire en ligne. Dans ce cadre, dès que la société a approuvé ses facturations, les fournisseurs peuvent sélectionner les factures qu'ils veulent se faire payer plus tôt par rapport aux conditions de paiement standard.

2. L'agency factoring

Dans cette forme d'affacturage, l'acheteur est averti de l'existence d'un contrat de factoring par une notification sur chaque facturation. Cette mention informe le client que la créance a été cédée à un factor mais que la gestion et le recouvrement des factures sont conservés par le fournisseur.

L'agency factoring est très apprécié par les entreprises souhaitant conserver la relation clients comme dans l'affacturage confidentiel. Cependant, ici l'acquéreur est informé qu'il a affacturé ses créances.

3. Le maturity factoring

Aussi appelée Affacturage géré ou à maturité, le Maturity factoring est une forme d'affacturation avec l'ensemble des services de gestion du poste clients mais sans le financement. Le règlement de la créance s'effectue à la date d'échéance contractuelle.

Le Maturity factoring est destiné aux sociétés souhaitant sous-traiter à un spécialiste les différents services de suivi : encaissement, lettrage, recouvrement avec l'indemnisation en cas de factures impayées. La solution d'affacturation à maturité s'adresse aussi aux entreprises exportatrices désirant bénéficier de l'expérience de l'affactureur sur les process de recouvrement du pays ciblé.

4. Le recourse factoring

Cette technique d'affacturage consiste à financer les factures sans souscrire de couverture contre les impayés. Le Recourse factoring est conseillé pour les activités ayant des clients avec une bonne santé financière. Car en cas d'impayés, l'affacturé doit rembourser intégralement l'avance faite par le factor.

Il peut-être aussi utiliser lorsque l'entreprise souhaite absolument avoir un contrat d'affacturage, mais que ses acheteurs ne sont pas couverts. Dans certains cas, le factor peut accepter de prendre le risque si l'affacturé est très bien coté.

Dans une période de crise, il est très risqué de financer ses factures sans garantie. Nous vous conseillons donc d'éviter ce choix.

Avantages du Recourse factoring :

Inconvénients de l'affacturage avec recours :

5. Le non-recourse factoring

Le Non-Recourse factoring est un type d'affacturage sans recours où l'affactureur ne peut demander le remboursement à l'affacturé en cas de créance impayée, il assume la majeure partie du risque de non-paiement par les clients.

Cependant, cette solution ne protège pas nécessairement votre entreprise de tout risque. En effet, généralement les stipulations associées à l'affacturage sans recours dans lesquelles vous n'êtes pas responsable du non-paiement des acheteurs sont très spécifiques.

Les avantages de l'affacturage sans recours :

Les inconvénients du Non-Recourse factoring :

6. Le factoring sélectif

Cette une option d'affacturage qui permet à l'entreprise de choisir les factures qu'elle souhaite céder au factor. Elle peut sélectionner les créances qui nécessitent un financement immédiat, tout en conservant la gestion des autres facturations. Le factoring sélectif offre une plus grande flexibilité en permettant à la structure de sélectionner les factures qu'elle souhaite financer immédiatement.

Les avantages sont :

7. Le factoring export

Il s'agit d'une solution de factoring spécifiquement conçue pour les entreprises engagées dans des activités d'exportation. Elle permet à l'activité de bénéficier d'un financement anticipé sur ses créances internationales et de recevoir des services de gestion des risques liés à l'export.

L'affacturage export s'adresse aux entreprises qui vendent leurs produits ou services à des clients étrangers. Il permet aux exportateurs de bénéficier d'une source de financement fiable tout en minimisant les risques liés aux paiements internationaux et aux délais de règlement prolongés.

Par ailleurs, les sociétés de factoring export offrent des services de gestion des risques liés à l'exportation, tels que l'assurance-crédit sur des pays étrangers. Cela permet à l'entreprise exportatrice de se prémunir contre les risques de non-règlement ou de défaut de paiement ou de faillite de ses clients étrangers.

De plus, l'affacturation export donne la possibilité aux exportateurs de recevoir un financement anticipé sur leurs créances internationales. L'affactureur avance un pourcentage du montant de la facture dès sa validation, ce qui permet à l'affacturé d'obtenir des liquidités rapidement pour soutenir ses activités commerciales et sa croissance.

Ainsi, il permet aux exportateurs de réduire les délais de paiement souvent associés aux transactions internationales. L'entreprise peut alors éviter les retards de trésorerie et maintenir une bonne stabilité financière tout en continuant à développer ses activités à l'étranger.

Enfin, grâce aux compétences des sociétés de factoring, les fournisseurs affacturées ont accès à une expertise approfondie en matière de commerce international et comprennent mieux les spécificités des transactions internationales, les réglementations douanières, les risques liés aux taux de change et les différentes méthodes de paiement utilisées à l'échelle mondiale.

8. Le factoring confidentiel

Cette forme d'affacturation permet à l'entreprise de conserver la gestion de sa relation clients. Les acheteurs ne sont pas informés que les factures ont été cédées à une société d'affacturage. Le factoré continue de gérer le recouvrement des paiements, tandis que l'affactureur fournit un financement basé sur les créances.

L'avantage principal du factoring confidentiel est qu'il donne immédiatement à l'entreprise des liquidités sans changer son mode de fonctionnement, ce qui peut améliorer sa capacité à honorer ses engagements financiers, tels que le paiement des fournisseurs ou le financement de nouveaux projets. De plus, la confidentialité de la transaction permet à la structure de maintenir une relation normale avec ses clients, sans qu'ils soient conscients de la cession de leurs factures.

FAQ du factoring

1. Le factoring est-il adapté à toutes les entreprises ?

👉 Le factoring convient principalement aux entreprises BtoB qui émettent des factures à destination de clients professionnels. Il s’adresse aux TPE, PME, ETI et grands comptes, qu’elles soient en croissance, en création ou confrontées à des délais de paiement longs. Il ne s’applique pas aux transactions BtoC, c’est-à-dire aux ventes réalisées avec des particuliers.

2. Quels sont les principaux avantages de l'affacturage ?

👉 Le factoring permet d’obtenir des liquidités rapidement en transformant les créances en trésorerie immédiate. Il offre aussi une gestion externalisée du poste clients (relances, recouvrement) et une protection contre les impayés, si une garantie est incluse dans le contrat. Cette solution aide les entreprises à sécuriser leur flux de trésorerie et à se concentrer sur leur développement commercial.

3. Comment fonctionne le factoring en pratique ?

👉 L’entreprise cède ses factures à un affactureur (Factor), qui lui verse une avance pouvant aller jusqu’à 95 % du montant des créances. Le factor prend ensuite en charge le recouvrement des paiements auprès des clients. À l’échéance des factures, l’affacturé reçoit le solde restant, après déduction des frais de service et de financement.

4. Quels sont les frais associés à l'affacturage ?

👉 Le coût du factoring comprend deux éléments principaux :

5. Le factoring impacte-t-il la relation client ?

👉 Cela dépend du type de contrat choisi. Dans un affacturage classique, les clients sont informés du transfert des factures à un affactureur. Cependant, avec le factoring confidentiel, l’entreprise conserve la gestion de la relation client et le recouvrement des créances, ce qui permet de préserver la confidentialité du dispositif.

6. Quelle est la différence entre factoring avec et sans recours ?

7. L'affacturage est-il compatible avec un contrat d’assurance-crédit ?

👉 Oui, il est possible de combiner factoring et assurance-crédit. L’entreprise peut souscrire une assurance-crédit indépendante ou déléguer cette couverture au factor. Cette combinaison permet de sécuriser encore davantage le risque d’impayé.

8. C'est quoi la différence entre le factoring et l'affacturage ?

👉 Il n’y a pas de différence entre le factoring et l’affacturage. Le premier terme est simplement l’appellation anglaise de l’affacturage, qui est le mot utilisé en français. Les deux désignent la même solution de financement permettant aux entreprises de céder leurs factures à un factor (société d’affacturage) en échange d’un paiement anticipé. Cette méthode aide à améliorer la trésorerie, externaliser la gestion des créances et se protéger contre les impayés.

Toutefois, dans certains contextes, on pourrait trouver des nuances d’usage :

Mais dans la pratique, ces deux termes sont synonymes et désignent exactement le même mécanisme financier.

9. Quelles sont les alternatives ?

👉 D’autres solutions de financement existent pour améliorer la trésorerie d’une entreprise :

10. Comment choisir le bon contrat de factoring ?

👉 Le choix dépend des besoins spécifiques de l’entreprise en matière de financement, de gestion du poste clients et de couverture du risque d’impayé. Il est recommandé de comparer les offres des factors, de négocier les conditions tarifaires et, si nécessaire, de faire appel à un courtier en affacturage pour obtenir une solution sur-mesure.