PME : Petite et Moyenne Entreprise

Définition d'une PME

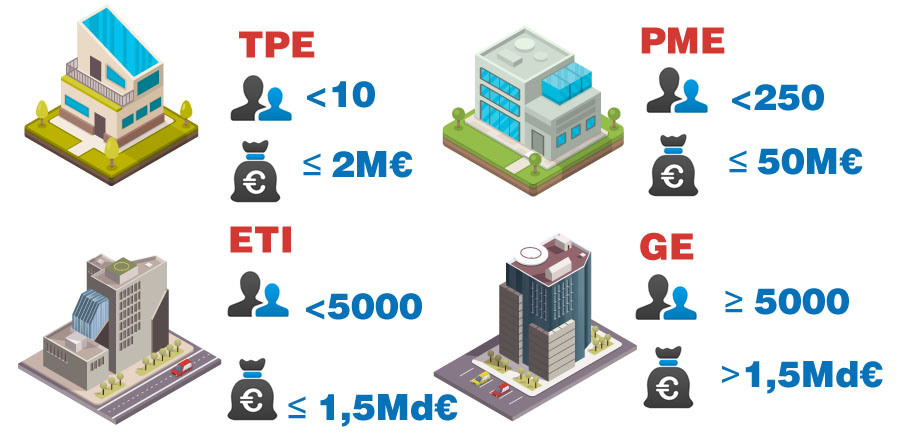

Depuis le vote du décret d'application (n°2008-1354) de l'article 51 de la loi de modernisation de l'économie en 2008, la catégorie des petites et moyennes entreprises PME) a été définie comme une classe de société ayant les caractéristiques suivantes : le nombre de salariés est compris entre 10 et 249 personnes, son chiffre d'affaires se situe entre 2 millions et 50 millions d'euros.

Cette catégorie d'entreprise se situe entre les TPE ou micro-entreprises MIC (moins de 10 salariés) et les ETI (entreprises de taille intermédiaire) entre 250 et 5 000 employés.

Il y a en France plus de 140 000 PME qui emploient 3,8 millions de travailleurs, la moitié d'entre elles emploient moins 20 salariés, leur rôle est primordial dans l'économie. En anglais, le terme utilisé est small and medium enterprises (SME) ou businesses (SMB) aux États-Unis.

Les PMI (petites et moyennes industries), aussi appelées Small and Medium Industry (SMI) en anglais, représentent des PME ayant leur activité dans la transformation ou l'extraction de biens. L'accès aux financements adaptées aux petites et moyennes entreprises reste un problème majeur.

Le financement pour les Petites et Moyennes entreprises

La principale source formelle de financement des entreprises de taille réduite est le système bancaire. Selon la Banque centrale européenne, 40 % des sociétés interrogées utilisent leurs facilités de découvert ou leurs lignes de crédit, et plus d'un tiers des activités ont eu recours à des prêts bancaires.

Les banques sont les principaux fournisseurs de capitaux d'emprunt aux structures de faible importance. Les banquiers préfèrent les entités ayant fait leurs preuves et disposant de garanties suffisantes sous forme d'actifs corporels. Il est difficile pour les petites entreprises d'obtenir des antécédents et des garanties éprouvés. Le manque d'accès aux prêts pour les PME est attribué à l'asymétrie de l'information.

Les établissements bancaires exigent certaines informations sur les performances de l'entreprise avant d'approuver les prêts afin de s'assurer que le projet est commercialement viable.

Par ailleurs, le rôle important des moyennes entreprises dans l'économie est reconnu depuis longtemps. Leurs contributions comprennent la création d'emplois, la réduction de la pauvreté et la réalisation de niveaux plus élevés de développement économique. Malgré cela, les petites et jeunes entreprises ont généralement rencontré des obstacles au financement extérieur.

Ces sociétés sont particulièrement dépendantes du crédit et de la trésorerie, mais elles sont aussi confrontées à des limites de fonds d'emprunt car elles sont petites et moins diversifiées et ont des structures financières plus faibles. Elles sont plus limitées par le crédit que les autres activités et, par conséquent, ont des niveaux de productivité plus faibles. Ces structures sont financièrement contraintes par les retards de paiement des créances, la baisse des liquidités et l'augmentation des faillites et des insolvabilités des activités. Outre les signaux du marché qui font des entreprises du secteur des PME des emprunteurs défavorables, les sociétés éprouvent des difficultés à toujours fournir des garanties de haute qualité ou à assurer la transparence en ce qui concerne leur solvabilité.

En outre, par rapport aux grandes compagnies, ce type d'entreprise est extrêmement sensible aux chocs du marché extérieur. Certaines des principales causes sont les risques associés aux petites structures, le manque d'expérience, la faible productivité, l'accent mis sur les marchés locaux et le taux naturellement élevé de faillites. Toutefois, des recherches récentes indiquent qu'elles ont bien résisté à la crise et ont fait preuve d'une grande résilience. Néanmoins, une importante partie de ces activités a affecté le financement à court et à long terme de ces emprunteurs. Les sociétés devant payer des prix plus élevés pour les prêts, les structures les moins rentables sont susceptibles d'être confrontées à des risques et des obstacles plus importants à leur croissance. Par conséquent, les taux nettement plus élevés et la réduction des prêts ont créé de nombreux défis pour ces sociétés et, par conséquent, une raison importante du déficit de financement qui affecte ce secteur.

L'affacturage pour les PME

L'affacturage est une solution pour les P.M.E. qui ont des difficultés pour régler leurs fournisseurs ou qui ont un découvert qui se creuse. Le factoring est une solution pour les entreprises dans l’attente du règlement de leurs factures ou qui ont trop d’argent dehors avec un manque de trésorerie.

Les PME sont bien évidemment éligibles à l'affacturage classique. Les Factors proposent de nombreuses solutions de factoring avec un financement rapide et déplafonné intégrant une assurance contre le risque d’insolvabilité des clients. L’entreprise envoie ses créances directement en ligne de façon dématérialisée via une interface sécurisée par la signature électronique. Sous moins de 8 heures, la P.M.E. obtient par virement jusqu'à 100% du montant de sa facture. Suivant le profil de l'entreprise, il peut être intéressant de souscrire un contrat d'assurance crédit avec l'affacturage PME pour augmenter les couvertures sur les acheteurs. Vous pouvez choisir de conserver ou non la gestion de votre poste clients si votre chiffre d'affaires dépasse 500 K€.

Les avantages du factoring pour les PME sont :

L'affacturage joue un rôle crucial dans le financement de la croissance des PME, y compris pour le refinancement des Prêts Garantis par l'État (PGE). En raison de la concurrence intense sur le marché français, ainsi que de sa stagnation récente, les conditions d'accès à l'affacturage et ses prix sont plus compétitifs que jamais. Cela en fait la solution privilégiée pour financer la croissance des petites et moyennes entreprises françaises.

On constate une démocratisation du factoring en tant qu'outil de performance et de rebond, qui était auparavant principalement utilisé par les entreprises en difficulté. Les factors ont développé de nouveaux produits adaptés aux PME et aux ETI en bonne santé financière, soucieuses d'optimiser leurs coûts de financement. Ainsi, les opérations d'affacturage peuvent être confidentielles, l'affacturé gère toujours le recouvrement des créances sans assurance contre les impayés clients, et les mécanismes de cession sont simplifiés pour l'entreprise. Cependant, chaque mesure de sécurité abandonnée réduit le coût de l'opération mais augmente le risque pour le financeur.

La baisse du coût de l'affacturage, notamment grâce à la diminution de l'Euribor pendant plusieurs années, a attiré l'intérêt des PME. Elles sont généralement financièrement bien structurées, mais leurs contrats de dette limitent souvent leur capacité à lever davantage de dette en fonction de leur rentabilité. Les affactureurs ont donc développé des produits hors bilan adaptés à ces restrictions, permettant aux entreprises de monétiser leurs facturation par une cession irrévocable. Ainsi, l'entreprise peut retirer les créances de son bilan sans constater de dette.

Ces nouveaux produits ont entraîné une augmentation du recours à l'affacturage non seulement par les petites et moyennes entreprises françaises, mais aussi par des sociétés étrangères qui se financent en cédant leurs créances à des factors, moins chers et plus souples que les acteurs locaux. Cette tendance explique la croissance soutenue du marché de l'affacturage pour les PME en France, dépassant celle de nos voisins européens. Historiquement en troisième place en Europe derrière l'Italie et le Royaume-Uni, la France est devenu le premier marché européen et le deuxième au niveau mondial après la Chine.

Les créances clients détenues par les PME sont plus que jamais des actifs de grande qualité, très liquides sur un marché dynamique et concurrentiel. Bien que l'affacturage ait connu un déclin en 2020 en raison des prêts garantis par l'État, il a rebondi l'année d'après et reste un outil essentiel pour financer le développement des entreprises, constituant le complément naturel de ces dispositifs.

Les différences entre les PME et les TPE, ETI, GE

La règlementation française distingue différents types d'acronymes selon l’envergure de l'activité de l'entreprise.

Sachez qu'il existe aussi d'autres critères de classification des entreprises par taille. En voici quelques-unes :

Cependant, le critère le plus utilisé est le critère organisationnel, qui fait référence au nombre de travailleurs.

Les avantages et les inconvénients de la PME

Les PME (Petites et Moyennes Entreprises) présentent des avantages mais aussi des inconvénients distincts. Ils peuvent varier en fonction du secteur d'activité, de la localisation géographique, de la taille spécifique de l'entreprise et d'autres facteurs. Découvrez ces différents points :