Dans toute transaction, il y a un vendeur et un acquéreur. Le fournisseur, qui est propriétaire d'un bien, transfère la propriété de celui-ci à l'acheteur, tout en se réservant éventuellement la possibilité de récupérer son bien ultérieurement. Il convient toutefois de préciser que cette option est facultative et non obligatoire. La transaction est formalisée par la signature d'un contrat entre les deux parties.

Pourquoi utiliser la vente à réméré immobilier ?

La vie d'une société est souvent semée d'embûches et le chef d'entreprise peut avoir besoin d'aide financière à certains moments clés pour maintenir, consolider ou liquider son activité. Si la banque n'intervient pas, une solution en réméré peut être une alternative au crédit et un dispositif financier à envisager dans les situations suivantes :

- Besoin de fonds pour pérenniser l'entreprise ou développer l'activité.

- La société a été liquidée, le dirigeant est caution personnelle pour une partie des dettes et son patrimoine est en danger à cause d'imprévus tels que : des impayés lourds, des endettements fiscaux ou sociaux non provisionnées.

Le réméré est un mécanisme juridique méconnu qui permet de répondre au besoin de liquidité d'une personne physique ou morale en s'appuyant sur son patrimoine immobilier. Son pris en compte divers types de propriétés foncières tels que :

- Les bâtiments industriels ou commerciaux de qualité.

- La résidence principale.

- La propriété secondaire ou locative pour mobiliser les fonds nécessaires.

- Les terrains viabilisés.

La vente à réméré, également appelée vente avec faculté de rachat, permet à un propriétaire en difficulté de vendre son bien pour obtenir des liquidités tout en conservant la possibilité de le racheter ultérieurement. Ce dispositif peut être une solution pour les professionnels qui ont besoin de débloquer de la trésorerie pour résoudre une situation financière difficile.

A qui s'adresse la vente à réméré ?

Cette solution s'adresse à toutes les structures d'entreprise propriétaires de biens immobiliers dans une situation financière difficile, qu'elles soient fichées à la Banque de France et sur le point de se faire saisir, qu'elles aient un besoin urgent de trésorerie ponctuel pour lequel aucune banque n'a répondu favorablement, qu'ils soient chefs d'entreprise devant injecter des fonds propres ou investir pour augmenter leur chiffre d'affaires, ou encore qu'ils soient trop âgés pour obtenir un prêt relais. Ces entrepreneurs peuvent être propriétaires d'une résidence principale, secondaire, d'un local industriel ou commercial.

Il convient de souligner que cette solution constitue une alternative pour les dirigeants confrontées à des problèmes de surendettement, qui ont des difficultés à obtenir un crédit ou qui sont inscrites sur la liste des fichiers de la Banque de France.

Comment fonctionne la vente à réméré avec faculté de rachat ?

En pratique : l'investisseur achète le bien immobilier avec l'objectif de le rentabiliser à court terme, en moyenne sur 24 mois et sans dépasser cinq ans. La durée maximale d'une opération en réméré (vente avec faculté de rachat : VFR) est de 5 ans et durant cette période, seul le bénéficiaire a le droit exclusif et irrévocable de racheter ou de vendre le bien.

Ici, l'investisseur ne cherche pas à se constituer un parc immobilier, mais vise plutôt à obtenir un rendement à court terme. Le propriétaire devient alors l'occupant du bien en échange du paiement d'indemnités d'occupation. Ces rétributions peuvent être payées dès le début de l'opération, déduites du produit de la vente ou règlées mensuellement, toujours dans l'intérêt du client.

Une fois que la situation d'endettement est assainie, le propriétaire retrouve sa capacité financière et peut à nouveau emprunter. Il a deux options :

- conserver son bien en obtenant un prêt immobilier pour rembourser l'investisseur.

- Vendre le bien à un tiers au prix du marché.

Si vous optez pour une solution en réméré, les taux des actes notariés s'élèveront à environ 2% à 3% lors de la vente et 1% à 2% lors du rachat. Sachez que dans une transaction immobilière traditionnelle, les pourcentages représentent un niveau compris entre 7% et 8% du prix d'achat. Ces frais sont donc nettement inférieurs comparativement à une transaction standard, c'est du simple au quadruple !.

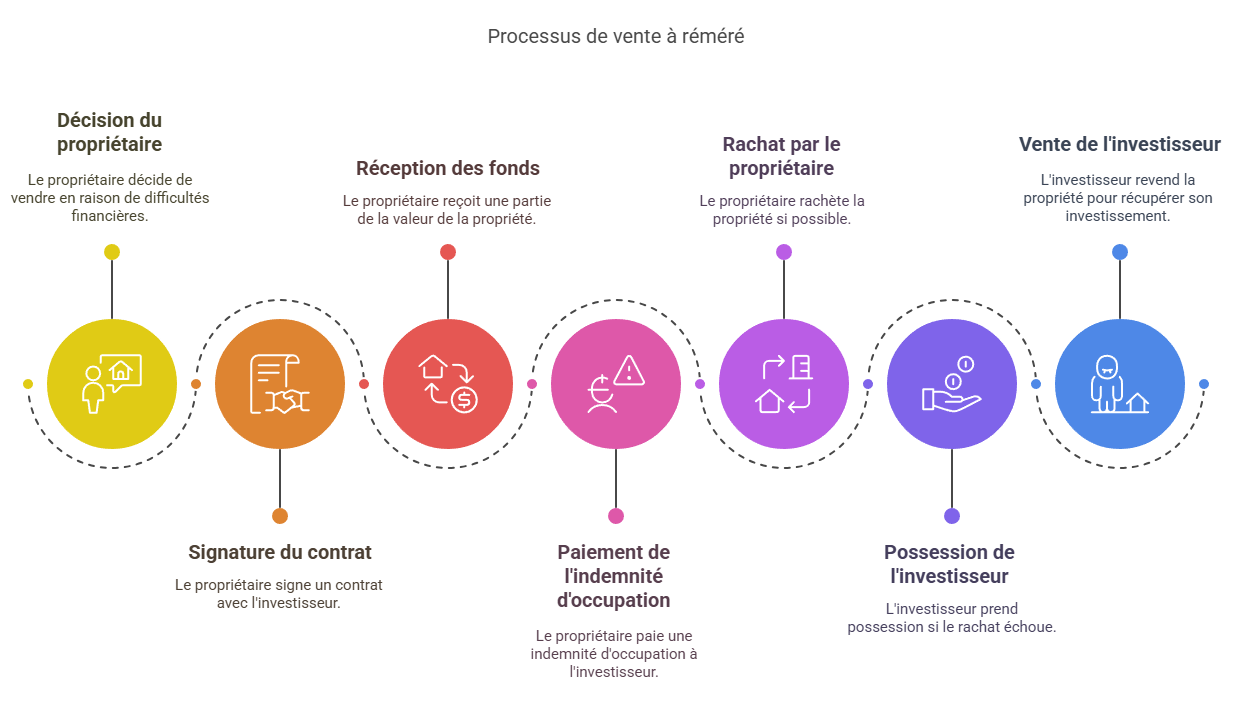

Schéma de fonctionnement de la vente à réméré

- Le propriétaire d'un bien immobilier en difficulté financière décide de le vendre. Il signe un contrat avec un investisseur ou une entreprise spécialisée dans la vente à réméré. Le document contratuel précise les termes de la transaction, notamment le prix et la durée pendant laquelle le propriétaire peut racheter son bien.

- Celui-ci reçoit une somme d'argent correspondant à une partie de la valeur de son bien. Cet argent peut être utilisé pour rembourser des dettes ou pour faire face à des dépenses urgentes.

- Pendant la période de rachat, le propriétaire peut continuer à occuper le bien ou le louer, mais il doit payer une indemnité d'occupation à l'investisseur.

- Si le vendeur parvient à réunir la somme nécessaire pour racheter son bien avant la fin de la période de rachat, il peut le faire en payant le prix prévu dans le contrat.

- S'il ne parvient pas à racheter son bien à temps, l'investisseur peut en prendre possession définitivement et le revendre pour récupérer son investissement.

Attention, il est important de noter que le montant obtenu grâce à un contrat réméré ne peut excéder entre 50% et 70% de la valeur du bien immobilier, car le prix de vente fixé dans le cadre de ce dispositif est généralement proche de 70% de la valeur réelle du bien. L'acheteur investit donc avec une décote, en raison de la possibilité de rachat et de l'occupation du bien accordée au vendeur.

Exemple de mécanisme de la vente à réméré

Exemple : Société d'imprimerie du Lyonnais

Monsieur Bertrand est imprimeur. Il a besoin d'acheter une machine qui lui permettra de répondre à certains marchés de niche en lui offrant une très bonne santé financière d'ici 2 ans. Compte tenu de la frilosité des banques vis-à-vis de cette typologie de professionnels, il ne trouve pas le prêt dont il a besoin. Les bâtiments de l'imprimerie lui appartiennent et sont libres de tout crédit.

Réalisation d'un réméré sur le bâtiment industriel :

- Valeurs du bien 535 000 €.

- Besoins du client 267 321 €.

- Achat par la foncière d'investissement 344 000 €.

- Indemnités d'occupation 2866 € par mois (34 000 € compte séquestre).

- Honoraires 32 000 €.

- Notaire 10 679 €.

- Prix de rachat convenu 375 000 €.

Compte tenu de la qualité du bien, l'indemnité d'occupation est très raisonnable pour l'imprimerie. Dans 2 ans, afin de présenter un bilan tenant compte de l'amélioration du CA grâce à cette machine, Monsieur Bertrand obtiendra un prêt afin de racheter son bien à une valeur très inférieure au prix de marché.

Bon à retenir

Le contrat réméré ne doit pas être confondu avec un bail ou un prêt sur gage. Contrairement à un bail, le vendeur doit verser des indemnités mensuelles, qui sont appelées "droit d'occupation". Ces indemnisations ne doivent pas être considérées comme un loyer.

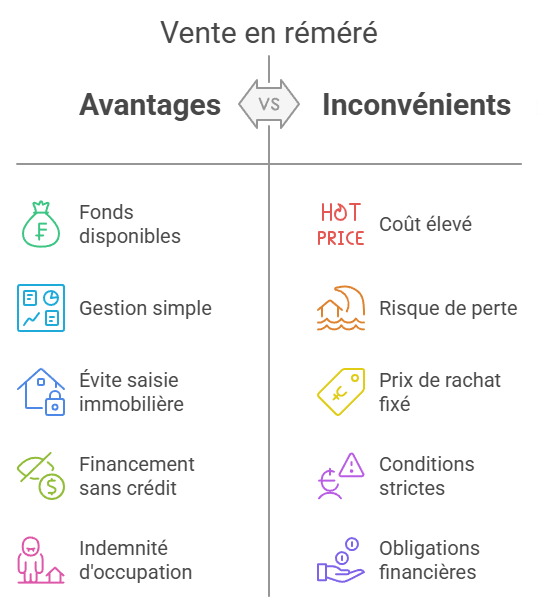

Les avantages du financement avec la vente en réméré

Pour le vendeur :

- Les fonds sont disponibles, ce qui signifie que les offres d'achat à réméré ne sont pas soumises à des conditions suspensives d'obtention de prêt.

- La gestion est simple, par la mise à disposition d'une interface d'administration pour informer en temps réel de l'avancée du dossier, permettant ainsi une information permanente.

- Permet au vendeur de retrouver une situation financière stable afin d'éviter une saisie immobilière et de sortir du fichage.

- La société peut obtenir un financement sans solliciter un crédit, lui permettant ainsi de régler ses dettes tout en restant occupant du bien.

- Une fois l'opération terminée, la société peut choisir de vendre définitivement le bien ou d'exercer sa faculté de rachat en souscrivant un nouveau crédit auprès de sa banque.

- Cette solution évite la vente par adjudication du bien immobilier.

Pour l'investisseur :

- La vente à réméré permet de percevoir une indemnité d'occupation qui lui est versée jusqu'à la fin du terme de l'opération.

- Si le vendeur décide de ne pas exercer sa faculté de rachat, l'investisseur devient définitivement propriétaire du bien.

- Il n'y a pas de stratégie de captation de patrimoine, mais seulement une volonté double de rentabiliser les fonds investis et d'aider les clients en difficulté.

Le réméré ou le portage immobilier ou vente avec faculté de rachat (vfr) permet de résoudre des problématiques de trésorerie suivantes :

- Pour les professionnels : croissance externe de l'entreprise, financement de stock, sortir d'un redressement judiciaire, diminuer les dettes ou effectuer une restructuration.

- Pour les particuliers : résoudre une problématique endettement, effectuer la rénovation avant la vente d'un actif, terminer le remboursement d'un prêt in-fine, régler des droits de succession, obtenir un prêt relais, rachat de soulte

Les inconvénients de la vente en réméré

Cette solution présente plusieurs inconvénients :

- Coût élevé : la vente à réméré engendre souvent un coût global plus élevé pour le vendeur par rapport à un prêt classique ou à une autre forme de financement.

- Risque de perdre définitivement le bien : le risque est que le fournisseur ne retrouve pas sa propriété à la fin de la transaction. Cette formule est souvent perçue comme un pari sur l'amélioration de la situation financière du vendeur entre le moment de la cession et la fin de la période de rachat. Si celui-ci ne peut pas racheter le bien dans le délai prévu, il perd la propriété définitivement. C'est une démarche comportant des incertitudes. La réussite de cette opération dépend en grande partie de l'endettement initial du vendeur et de sa capacité à restaurer sa santé financière. Habituellement, les experts qui interviennent dans ces transactions évaluent sa pertinence en analysant certains critères et ratios avant de juger de sa faisabilité et de chercher un acheteur potentiel.

- Prix de rachat fixé : il est déterminé à l'avance. Si le marché immobilier évolue favorablement, le vendeur pourrait racheter son bien à un prix supérieur à sa valeur réelle à ce moment.

- Conditions de rachat strictes : si le vendeur ne respecte pas les conditions précises et les délais du contrat, il perd son droit de rachat.

- Obligations financières pour le fournisseur : en effet, bien qu'il continue à habiter la propriété, il est tenu de payer une compensation pour son occupation au nouveau propriétaire pendant toute la durée de l'arrangement. Il est important de souligner que le vendeur doit aussi rembourser les coûts de la vente initiale pris en charge par l'acheteur, et cela en plus du montant convenu pour le rachat.

- Perte de certains droits : une fois le bien vendu, le vendeur initial perd certains droits sur celui-ci, même s'il continue fréquemment à l'occuper en tant que locataire.

- Frais associés : il y a souvent des coûts en suppléments à la vente à réméré, comme les frais de notaire, qui peuvent être plus élevés que dans une vente traditionnelle.

- Stigmatisation : Recourir à la vente à réméré peut être perçu comme un signe de faiblesse financière ou d'instabilité, ce qui peut affecter la réputation du vendeur dans certains contextes.

- Dépendance vis-à-vis de l'acquéreur : L'acheteur a une position dominante dans la mesure où il est le propriétaire du bien jusqu'au rachat. Cela peut créer une dépendance et des tensions entre les deux parties.

FAQ : toutes les questions et réponses sur le réméré

La vente à réméré est une solution méconnue mais efficace pour les propriétaires en difficulté financière souhaitant récupérer leur bien après l'avoir vendu temporairement.

1. Qu'est-ce que la vente à réméré ?

La vente à réméré est un dispositif juridique permettant à un propriétaire de vendre son bien immobilier tout en conservant la possibilité de le racheter dans un délai défini (généralement 6 mois à 5 ans). Cette opération est souvent utilisée pour obtenir rapidement des liquidités sans perdre définitivement son bien.

2. Qui peut recourir à la vente à réméré ?

La vente à réméré s'adresse à divers profils de propriétaires confrontés à des difficultés financières ou à un besoin urgent de liquidités. Parmi eux :

- Aux propriétaires surendettés ou confrontés à une saisie immobilière.

- Aux entrepreneurs ayant besoin d’un financement rapide pour relancer leur activité.

- Aux particuliers souhaitant dégager rapidement des fonds tout en conservant une option de rachat.

- Aux seniors recherchant une solution alternative au viager pour monétiser leur patrimoine immobilier sans perdre leur droit d'usage.

3. Comment fonctionne une vente à réméré ?

Le processus de la vente à réméré repose sur un cadre juridique strict et des étapes clés permettant d'assurer la protection du vendeur et de l'acheteur. Voici les principales phases :

- Vente du bien : le propriétaire cède son bien à un investisseur à un prix inférieur à sa valeur réelle.

- Occupation du bien : l'ancien propriétaire peut rester dans le logement en payant une indemnité pour habiter dans les lieux.

- Rachat : il dispose d’un délai de 6 mois à 5 ans pour récupérer son bien à un prix convenu dès le départ.

- Accompagnement notarié : toutes les clauses de l'accord doivent être précisées dans un acte authentique pour garantir la protection des parties.

4. Quels sont les avantages de la vente à réméré ?

Les avantages de la vente avec faculté de rachat (réméré) sont nombreux. Ce dispositif présente plusieurs atouts pour les propriétaires en difficulté ou ayant un besoin urgent de financement. Les principaux avantages sont :

- Accès rapide à des liquidités pour régler des dettes ou financer un projet.

- Possibilité de conserver l’usage du bien grâce à l’indemnité d’occupation.

- Évite une saisie immobilière et permet de restructurer sa situation financière.

- Préserve un patrimoine immobilier en permettant un rachat ultérieur.

- Solution plus flexible que le viager pour les seniors souhaitant conserver la possibilité de récupérer leur bien.

5. Quels sont les risques et inconvénients ?

Malgré ses avantages, la vente à réméré comporte aussi des risques qu’il est important de prendre en compte avant de s’engager. Voici les principaux points d’attention :

- Perte du bien si le propriétaire ne parvient pas à le racheter dans le délai imparti.

- Coût élevé (frais notariés, indemnités d’occupation, intérêts sur le rachat).

- Nécessité d’une solution de refinancement pour récupérer son bien à l’échéance.

- Intermédiaires peu scrupuleux pouvant proposer des conditions abusives.

6. Qui achète les biens en vente à réméré ?

Les acheteurs sont généralement :

- Des investisseurs privés cherchant un rendement attractif.

- Des sociétés spécialisées dans l’immobilier et le rachat de biens en difficulté.

- Des fonds d’investissement intéressés par l’acquisition de biens sous-cotés avec une perspective de valorisation.

7. Quelle est la différence entre une vente classique et une vente à réméré ?

Contrairement à une vente classique où la transaction est définitive, la vente à réméré offre au vendeur un droit exclusif de rachat pendant une durée déterminée.

8. Comment financer le rachat du bien ?

Le propriétaire peut récupérer son bien en obtenant :

- Un crédit bancaire si sa situation financière s'est améliorée.

- Un prêt hypothécaire basé sur la valeur du bien.

- Un accord avec un investisseur pour une revente progressive.

- Un refinancement via un nouvel acheteur prêt à acquérir le bien à un prix supérieur.

9. La vente à réméré est-elle réglementée ?

Oui, elle est encadrée par l'article 1659 du Code civil, qui impose des conditions strictes sur la durée et les modalités du rachat.

10. Quels sont les pièges à éviter ?

Pour tirer profit de la vente à réméré sans en subir les effets négatifs, il est essentiel d’éviter certains pièges fréquents. Voici les erreurs à ne pas commettre :

- Ne pas bien analyser les coûts (frais cachés, indemnités élevées).

- Ne pas anticiper le refinancement avant la fin du délai de rachat.

- Faire appel à des intermédiaires peu scrupuleux qui pratiquent des conditions abusives.

- Signer un contrat sans conseil juridique, ce qui peut mener à des clauses défavorables.

11. Combien coûte une vente à réméré ?

Le coût d'une vente à réméré varie selon plusieurs critères : la valeur du bien, les frais notariés, les indemnites d'occupation et les honoraires des intermédiaires. En général, les frais peuvent représenter entre 10 % et 30 % du prix de vente.

12. Combien de temps pour une vente à réméré ?

Le processus de vente peut prendre entre quelques semaines et plusieurs mois, en fonction des démarches administratives et de la recherche d'investisseurs.

La vente à réméré ne peut pas dépasser une durée de 5 ans. Toutefois, dans la plupart des cas, les opérations que nous réalisons s'étendent généralement sur une période de 18 à 24 mois. L'objectif principal est d'offrir au client des indemnités d’occupation ajustées à sa situation et à ses capacités financières.

13. Quel notaire pour une vente à réméré ?

Un notaire spécialisé en immobilier et en droit des contrats est recommandé pour accompagner la transaction et s'assurer de la conformité légale de l'opération.

14. La vente de mon bien sera-t-elle publiée sur des sites d’annonces immobilières ?

Non, la vente à réméré ne fait pas l’objet d’une diffusion publique sur des sites d’annonces immobilières traditionnels. Ces transactions sont généralement menées en toute discrétion entre le propriétaire et des investisseurs spécialisés. L’objectif est de préserver la confidentialité du vendeur et d’optimiser les conditions de l’opération sans exposition publique.

15. La vente à réméré est-elle une bonne solution ?

Oui, si vous avez un besoin urgent de trésorerie et une stratégie claire pour récupérer votre bien. Non, si vous risquez de ne pas pouvoir financer le rachat à l’échéance.

Rappel : La vente à réméré peut être une alternative à l’hypothèque ou au crédit relais, mais elle doit être envisagée avec prudence et en étant bien accompagné par un notaire et un conseiller financier.

Notre offre de financement avec la vente à réméré

Nous vous proposons de vous assister dans la mise en place d'une solution de financement avec la vente en réméré pour vos biens ou votre entreprise. ALTASSURA travaille en collaboration avec les principaux intervenants sur le territoire national et international.

VENTE À RÉMÉRÉ AVEC FACULTÉ DE RACHAT1

- Compétitif : parfois moin chère qu'un taux bancaire

- Rapide : versement sous 24 à 48 heures

- Liberté : non soumis à des conditions suspensives

- Financement simple : adossé à la qualitée du biens

- Pour tout type d'entreprise : pas de restriction particulière