Le scoring financier est un indicateur clé pour les entreprises. Il permet aux banques, fournisseurs, assureurs-crédit et factors d'évaluer la solidité financière d'une société et d'ajuster leurs conditions de financement ou de collaboration. Un bon scoring financier facilite l'accès aux crédits, aux délais de paiement aupèrs des fournisseurs et aux solutions de financement comme l'affacturage, tandis qu'un score dégradé peut entraîner des conditions plus strictes, voire des refus de financement.

Dans cet article, nous vous présentons des solutions concrètes pour améliorer votre scoring financier et renforcer la crédibilité de votre entreprise.

Comprendre le scoring financier et ses critères d’évaluation

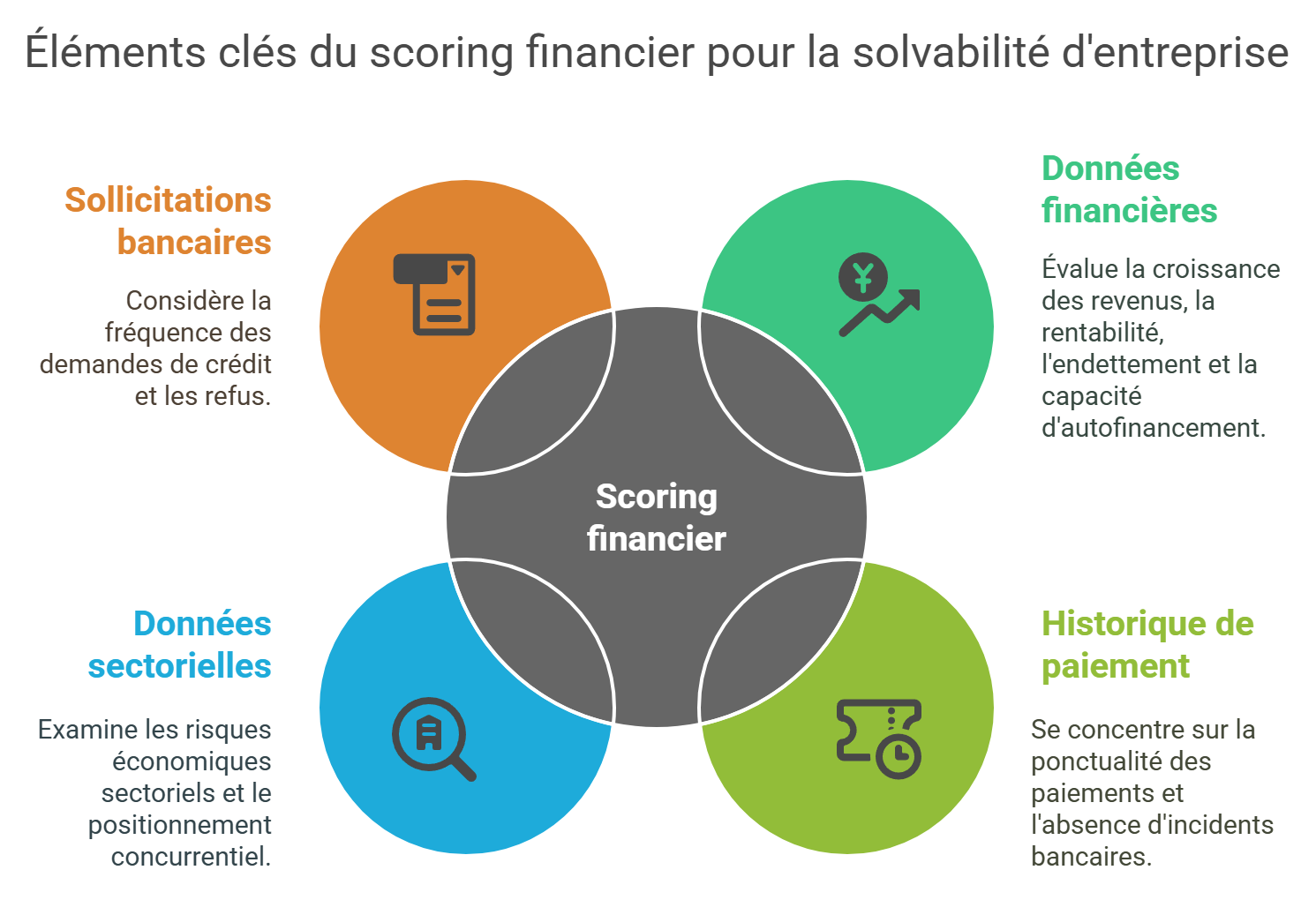

Le scoring financier repose sur une analyse quantitative et qualitative de votre société. Il est calculé en fonction de plusieurs critères qui permettent d'évaluer la capacité d'une entreprise à honorer ses engagements financiers. Ces critères sont définis par les banques, les assureurs-crédit et les factors.

Les principaux critères d’évaluation du scoring financier :

1. Les données financières

2. L'historique de paiement :

3. Les données sectorielles

4. Les sollicitations bancaires

Une entreprise qui présente de bons indicateurs sur ces points est considérée comme solvable et fiable.

Comment améliorer la structure financière de votre entreprise

Pour améliorer son scoring financier, une entreprise doit avant tout optimiser sa structure financière. Voici plusieurs actions concrètes à mettre en place.

1. Renforcer les fonds propres

Une entreprise bien capitalisée est perçue comme moins risquée. Pour cela :

2. Améliorer les ratios financiers

3. Anticiper les besoins financiers

Aujourd’hui, grâce aux algorithmes de scoring, une analyse peut être effectuée en quelques millisecondes, parfois même en intégrant des données issues des réseaux sociaux ou du comportement digital d’une entreprise.

Moralité : en quelques décennies, on est passé du stylo et papier… à l’intelligence artificielle prédictive !

Réduire les risques liés au poste client

Les délais de paiement et les impayés impactent directement la trésorerie et la solidité financière d’une entreprise. Pour améliorer son scoring, il est primordial d'encadrer ces risques.

1. Mettre en place une politique stricte de crédit client

2. Utiliser l’assurance-crédit

3. Optimiser le recouvrement des créances

L’affacturage comme levier pour améliorer son scoring financier

L'affacturage est une solution financière efficace pour améliorer son scoring en libérant immédiatement des liquidités et en réduisant le risque client.

1. Comment fonctionne l'affacturage ?

- L'entreprise cède ses créances à un factor.

- Le factor avance jusqu'à 90% du montant des factures.

- Le recouvrement est pris en charge par le factor.

2. Les avantages sur le scoring financier

Le factoring permet donc d'améliorer la note financière de l'entreprise et de renforcer sa position face aux établissements financiers.

Payez vos fournisseurs et vos dettes sans retard

Les retards de paiement peuvent impacter négativement la notation financière de votre entreprise et détériorer vos relations avec vos fournisseurs. À l’inverse, honorer vos paiements dans les délais, notamment envers les fournisseurs qui transmettent des références commerciales, contribue à renforcer votre crédibilité financière et à améliorer votre scoring d’entreprise.

Respecter vos engagements financiers témoigne de la solidité et de la fiabilité de votre entreprise, ce qui peut influencer positivement votre notation de crédit. Si vous rencontrez des difficultés à régler l’ensemble de vos dettes à temps, privilégiez le paiement des factures les plus élevées en priorité. Les modèles d’évaluation du comportement de paiement tiennent compte du montant des transactions, ce qui signifie qu’en vous concentrant sur le règlement des dettes les plus importantes, vous pouvez atténuer l’impact négatif sur votre historique de crédit commercial.

Comprendre le scoring des compagnies d'assurance crédit

Une mauvaise notation par un assureur-crédit peut gravement impacter la trésorerie d’une entreprise, en incitant les fournisseurs à exiger un paiement comptant au lieu d’un crédit. L’assurance-crédit protège les fournisseurs contre les impayés et repose sur une évaluation régulière de la solvabilité des clients. Une dégradation de cette note peut provoquer un effet boule de neige pour l’entreprise concernée, aggravant ses difficultés financières.

Pour éviter cette situation, il est essentiel de surveiller régulièrement sa notation auprès des assureurs-crédit (Allianz Trade, Atradius, COFACE) et de leur transmettre toute information financière positive (amélioration des comptes, carnets de commandes bien remplis, diminution des impayés). Beaucoup d’entreprises ne répondent pas aux questionnaires des assureurs, ce qui peut leur valoir une note injustement basse.

En cas de difficulté, il est possible de saisir le Médiateur du Crédit pour tenter de résoudre la situation.

Depuis le 1er juillet 2013, les PME et TPE ont accès à un portail en ligne, acheteurs-assurance-credit.fr, leur permettant de consulter leur notation auprès des assureurs-crédits.

Ce site a été créé à l’initiative des compagnies d’assurance-crédit dans le cadre d’un engagement signé le 17 juin 2013 avec le Ministère de l’Économie et des Finances, la Médiation du crédit et les acteurs du secteur. L’objectif de cette convention est de soutenir l’activité économique et de renforcer la trésorerie des entreprises en leur offrant plus de transparence sur leur évaluation financière.

Les compagnies d’assurance-crédit attribuent une note de solvabilité aux entreprises (scoring ou rating), influençant les garanties accordées aux fournisseurs. Cette note varie selon les assureurs : Buyer Rating chez Atradius (1 à 100), DRA chez Coface (1 à 10) et Grade chez Allianz Trade (1 à 10 inversé).

Comprendre la notation Allianz Trade

La notation Allianz Trade (Anciennement Eluer hermes ou SFAC) évalue la solidité financière à court terme d'une entreprise. Elle résulte d'une analyse approfondie des informations financières, commerciales et stratégiques de la société, ainsi que de son environnement économique, social, juridique et politique. Cette notation est utilisée comme indicateur clé pour délivrer des garanties aux assurés-crédits. Chaque jour, des millions d'entreprises sont analysées dans le monde par Allianz Trade.

Pour établir cette notation, Allianz Trade s'appuie sur diverses sources :

Cette approche dynamique et exhaustive permet à Allianz Trade de fournir une évaluation précise de la santé financière des sociétés.

Cotation Banque de France

Les entreprises sont évaluées par plusieurs organismes. Tout d'abord, leur banque, qui se base principalement sur la liasse fiscale pour calculer divers ratios financiers (endettement, besoin en fonds de roulement, etc.). Chaque établissement bancaire applique cependant son propre modèle de notation.

La Banque de France attribue une cotation aux entreprises non financières dont le chiffre d’affaires dépasse 750 000 euros, un seuil fixé il y a plus de 40 ans. Si ce seuil avait suivi l’inflation, il dépasserait aujourd’hui 2 millions d’euros.

Au fil du temps, de plus en plus d’entreprises sont cotées, tandis que les réglementations européennes et françaises augmentent progressivement les seuils de classification des entreprises. Pour s’adapter, la Banque de France a décidé de relever ce seuil à 1 250 000 euros en 2025, tout en maintenant environ 300 000 entreprises cotées, contre moins de 260 000 il y a cinq ans.

Communiquer une image financière solide

Un bon scoring financier passe aussi par une communication claire et transparente :

Améliorer le scoring financier de son entreprise est un travail de fond qui repose sur une bonne gestion des finances, une politique client rigoureuse et l'utilisation d'outils de financement adaptés, comme l'affacturage. En adoptant ces bonnes pratiques et en s'appuyant sur des analyses fiables comme celles d'Allianz Trade, vous renforcez la crédibilité de votre entreprise et accédez à des conditions de financement optimales.

FAQ sur le scoring financier

Le scoring financier s'impose comme un outil essentiel pour évaluer la solvabilité des entreprises. Que ce soit pour l’octroi de crédits, la souscription à une assurance-crédit ou l’établissement de relations commerciales, cette note attribuée par des algorithmes permet d’anticiper les risques de défaut de paiement et de prendre des décisions éclairées.

Mais comment fonctionne réellement le rating ou score financier ? Quels critères sont pris en compte dans son calcul ? Quelle est la différence entre scoring et notation financière ? Autant de questions que les sociétés se posent et auxquelles nous répondons dans cette FAQ complète sur le scoring financier d'une entreprise. Que vous soyez dirigeant d’entreprise, directeur financier ou simplement curieux, découvrez tout ce qu’il faut savoir pour mieux comprendre cet outil et optimiser la notation financière de votre société.

1. Qu'est-ce que le scoring financier ?

👉 Le scoring financier est une évaluation de la solvabilité d'une entreprise ou d'un particulier à partir d'une note attribuée par un algorithme. Cette note permet d'estimer le risque de défaut de paiement.

2. En quoi consiste le scoring financier ?

👉 Le scoring financier est un indicateur utilisé pour mesurer la solvabilité d’une entreprise ou d’un particulier. Il repose sur l’analyse de divers critères financiers et comportementaux afin d’attribuer un score reflétant le niveau de risque associé à un client ou un fournisseur.

3. À quoi sert le scoring financier ?

👉 Il est utilisé par les banques, les sociétés d'affacturage, les fournisseurs et les assureurs-crédit pour évaluer la capacité d'une entreprise à honorer ses engagements financiers et ajuster les conditions de financement ou de crédit.

4. Pourquoi le scoring financier est-il essentiel ?

👉 Cet outil est indispensable pour les entreprises et les institutions financières, car il aide à anticiper les risques d’impayés et de défauts de paiement. En fournissant une évaluation objective basée sur des données factuelles, il facilite les décisions en matière de crédit et de gestion des relations commerciales.

5. Quels éléments entrent dans le calcul d’un score financier ?

👉 Le calcul d’un score financier repose sur plusieurs paramètres, notamment les revenus, l’endettement, l’historique de paiement et d’autres données économiques. Ces informations sont ensuite analysées par des algorithmes, souvent alimentés par l’intelligence artificielle et le machine learning, pour produire une évaluation fiable de la capacité de remboursement.

Le score repose sur plusieurs critères, notamment :

6. Qui produit les scores financiers ?

👉 Plusieurs acteurs peuvent fournir un scoring financier, parmi lesquels :

7. Quelle est la différence entre le scoring et la notation financière ?

👉 Le scoring est un processus automatisé basé sur des calculs algorithmiques, tandis que la notation financière (ou "rating") est généralement attribuée par des agences spécialisées et inclut une évaluation humaine. Cette dernière est principalement utilisée pour juger la solidité financière des grandes entreprises cotées et des pays.

8. Pourquoi une entreprise peut-elle avoir un mauvais score financier ?

👉 Plusieurs raisons peuvent expliquer un mauvais score financier :

9. Quels comportements influencent un score financier ?

👉 Parmi les éléments pris en compte, on retrouve l’historique des paiements (ponctualité ou retards), la fréquence des demandes de crédit et les habitudes financières générales, telles que l’utilisation fréquente d’un découvert ou des transactions suspectes.

10. Comment fonctionne le scoring dans l’Open Banking ?

👉 Grâce à la directive DSP2, le scoring dans l’Open Banking repose sur des données bancaires accessibles en temps réel. Cette approche permet d’affiner l’évaluation de la solvabilité et de simplifier l’octroi de crédits en se basant sur des informations actualisées et détaillées.

11. Le scoring financier est-il encadré par des réglementations ?

👉 Oui, notamment en Europe, où il est soumis aux règles du RGPD. Cela implique une transparence dans le traitement des données personnelles et la possibilité pour les individus de contester une décision automatisée basée sur leur score.

12. Quelles sont les limites du scoring financier traditionnel ?

👉 Le scoring classique peut parfois être incomplet ou biaisé en ne tenant pas compte de certaines particularités individuelles ou contextuelles. Il peut également entraîner des exclusions financières, notamment pour les travailleurs indépendants ou les personnes n’ayant pas d’historique de crédit.

13. Comment améliorer le scoring financier de son entreprise ?

👉 Il est possible d’optimiser son scoring en adoptant de bonnes pratiques financières : éviter les découverts, rembourser ses dettes dans les délais et maintenir un historique de paiement irréprochable. Un bon score ouvre l’accès à de meilleures conditions de financement et de crédit.

Pour optimiser la notation de votre entreprise auprès des assureurs-crédit, il est essentiel d’établir un dialogue ouvert et régulier avec eux. En leur transmettant des données précises et récentes sur votre situation financière, vous vous assurez que votre évaluation reflète fidèlement la réalité de votre entreprise.

14. Le scoring financier est-il fiable ?

👉 Bien qu’utile, le scoring financier présente des limites. Il repose sur des données historiques et peut ne pas refléter en temps réel la situation d’une entreprise. De plus, il ne prend pas toujours en compte des éléments contextuels, comme un changement de direction ou un nouveau contrat majeur.

15. Quel est l'impact d’un mauvais scoring financier ?

👉 Un mauvais score peut entraîner :

16. Peut-on contester son scoring financier ?

👉 Oui, certaines agences permettent aux entreprises de fournir des informations complémentaires pour réévaluer leur score. Il est recommandé de suivre régulièrement son scoring et de signaler toute erreur ou omission.

Avec Allianz Trade (Euler Hermes ou SFAC), vous pouvez envoyer votre bilan à cette adresse www.envoibilan.fr pour qu'ils analysent la santé financière de votre société afin d'évaluer le scoring de votre structure. Grâce à ce site internet, vous pouvez transmettre en toute confiance vos éléments comptables (bilan, liasses fiscales, compte de résultat et annexes) qui seront traités rapidement par leur arbitres.